Liste des articles

Vue 87 fois

24 mars 2017

Le Nouveau Cycle du Capital Investissement Africain

Publié par

Jean-Luc Koffi Vovor

| Afrique

Les évolutions constatées du capital investissement africain entre 2008 et 2016 soutiennent l’idée de maturité d’un secteur encore méconnu auprès de la communauté française des investisseurs. Elles posent aussi la question du défi et des perspectives de la profession pour les années à venir.

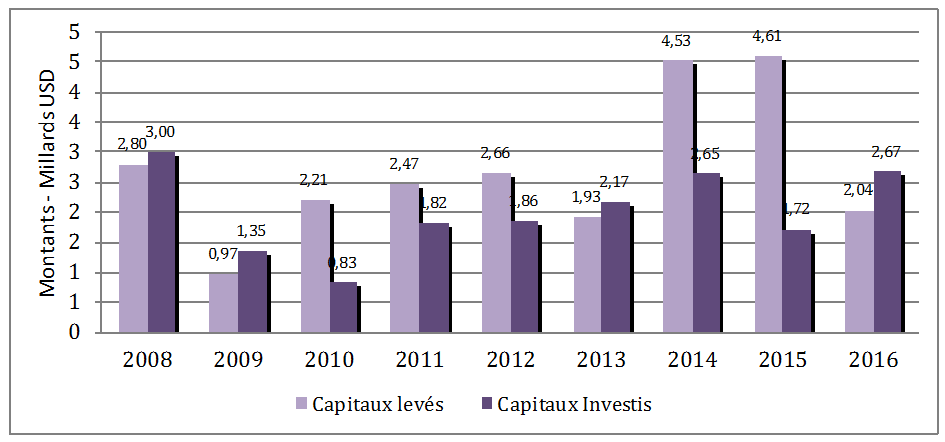

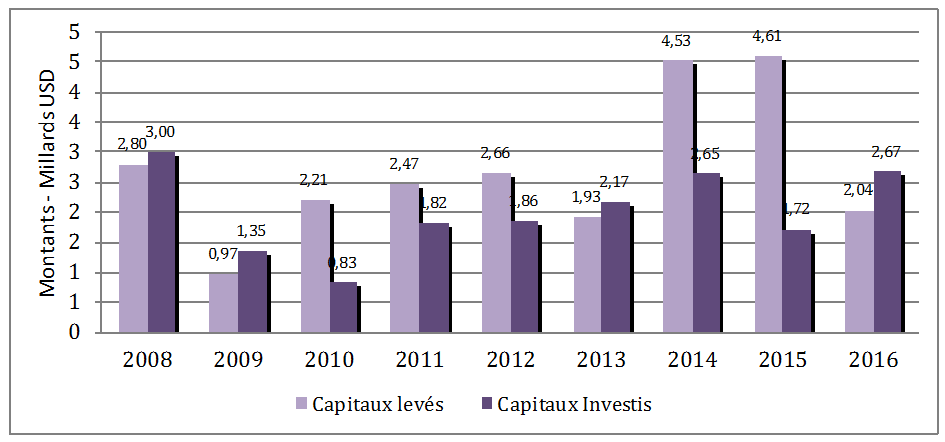

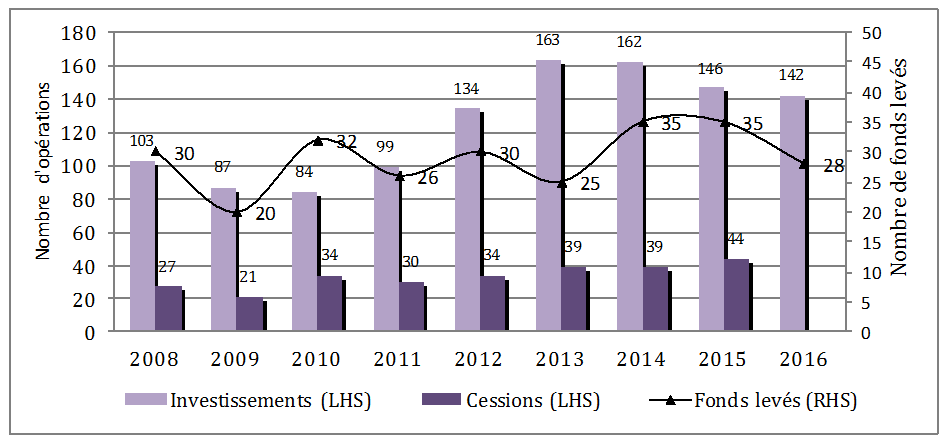

Les dix dernières années d’activité de ce secteur ont été marquées par une collecte importante de capitaux auprès d’investisseurs internationaux en vue de l’investissement en fonds propres dans un nombre croissant d’entreprises et de projets. Ainsi, les équipes de capital investissement africain ont levé entre 2008 et 2016 plus de 200 fonds pour un montant cumulé supérieur à 20 milliards de dollars US pour les investir dans près d’un millier d’entreprises.

Ces investissements masquent cependant des disparités fortes entre les méga-transactions bancaires, infrastructures et télécommunications, et les transactions de tailles plus modestes dans les secteurs liés aux biens de consommation courante et petites unités de transformation et de distribution.

[caption id="attachment_2068" align="aligncenter" width="945"] Levées de capitaux et Investissements par les fonds d’investissement africains entre 2008 et 2016

Levées de capitaux et Investissements par les fonds d’investissement africains entre 2008 et 2016

(Source EMPEA – Emerging Market Private Equity Association)

Les levées de capitaux récentes ont permis d’investir sur l’actuelle période de dix ans, en y ajoutant les concours financiers complémentaires en fonds propres et en dettes, près de 40 milliards de dollars US. Le ticket moyen est de 28 millions de dollars US pour les investissements en dessous de la barre de 250 millions de dollars US et 886 millions pour les transactions au-delà de ce seuil. En 2014, 80 % des capitaux levés ont été le fait de quatre acteurs, ce qui, sur la base du modèle standard du capital-investissement, oriente les transactions vers les très grandes entreprises.

Avec un appétit de plus en plus marqué par les investisseurs internationaux pour les entreprises et projets africains, la prochaine étape du capital investissement du continent doit être celle de la définition et la mise en œuvre d’un modèle adapté qui permette l’orientation des capitaux vers les entreprises de plus petite taille.

Les dernières enquêtes effectuées auprès des investisseurs internationaux et africains par les associations professionnelles du capital investissement en Afrique (AVCA, African Private Equity and Venture Capital Association) et dans les pays émergents (EMPEA, Emerging Market Private Equity Association) confirment l’intérêt marqué pour le capital investissement en Afrique. Elles déplorent cependant le nombre insuffisant d’acteurs et de véhicules d’investissement permettant à la fois de répondre à leur contrainte d’investissement – emprise de l’investisseur sur la taille de fonds – et la capacité à atteindre ces opportunités constituées par les petites et moyennes entreprises notamment en Afrique de l’Ouest et de l’Est. Le cabinet de conseil en stratégie McKinsey complète ce constat. Dans une étude parue en février 2014, le cabinet anticipe un taux de croissance du capital investissement africain de 8 % par an jusqu’en 2018, soit la constitution d’une capacité d’investissement de 50 milliards de dollars US. L’étude confirme l’orientation des investissements vers les très grandes entreprises, évitant les entreprises de plus petites tailles à l’Ouest et à l’Est du continent, celles-là même qui expriment un besoin de capitaux et présentent les meilleures opportunités de rentabilité financière.

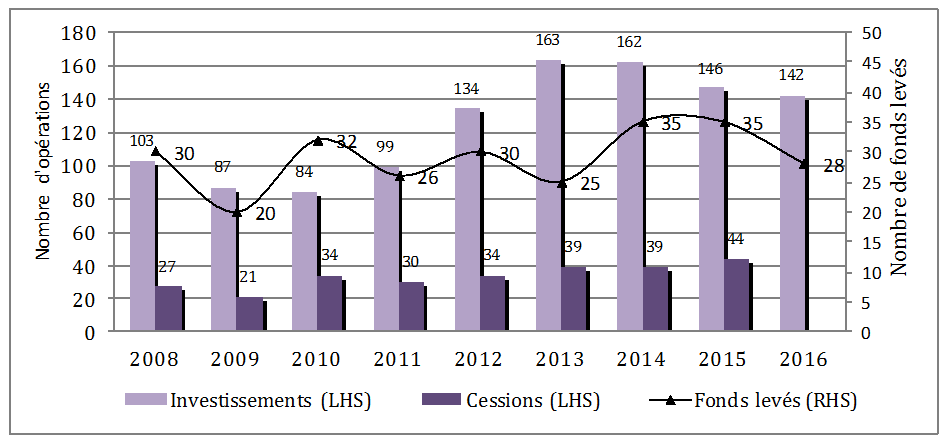

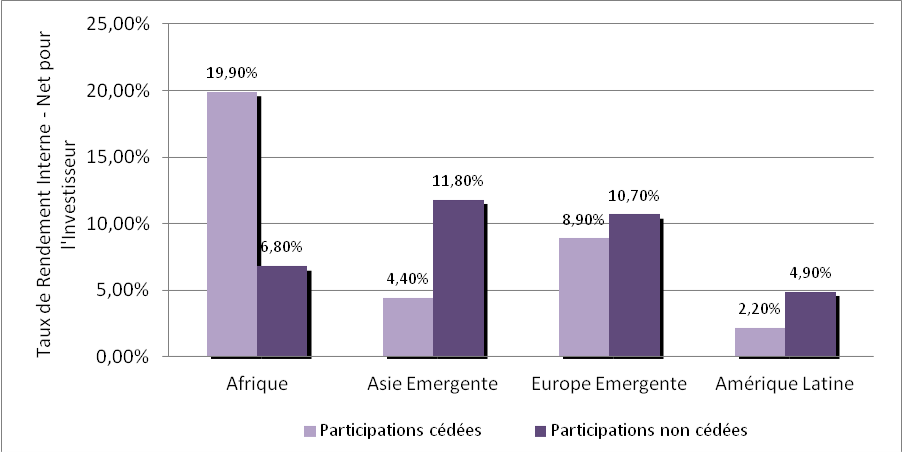

[caption id="attachment_2069" align="aligncenter" width="945"] Bilan d’activité en nombre de transactions par le capital investissement africain entre 2007 et 2014

Bilan d’activité en nombre de transactions par le capital investissement africain entre 2007 et 2014

(Source AVCA, EMPEA et EY)

Tenant compte de la démographie du continent africain, de la taille de sa classe moyenne, du nombre d’entreprises pouvant recevoir l’accompagnement des fonds de capital investissement et de la taille du marché du capital investissement dans les autres régions émergentes, nous estimons un accroissement nécessaire du nombre des équipes de gestion de 200 à 1000, voire 1500 ,soit une multiplication par 5 à 7 du nombre actuel.

2. Développer une offre de fonds de fonds

Les fonds de fonds sont une réponse opérationnelle aux exigences de limite d’emprise des grands investisseurs institutionnels internationaux. Ils facilitent la transformation des offres de souscriptions élevées en investissements dans des petites et moyennes entreprises de croissance via les fonds d’investissement. Ces véhicules viennent compléter l’offre de financement des Institutions de Financement du Développement.

3. Mobiliser l’épargne institutionnelle locale vers les fonds de capital investissement

Un autre défi est celui de la mobilisation de l’épargne constituée au sein des fonds de pensions, compagnies d’assurances, groupes bancaires et nouveaux fonds souverains africains vers les nouvelles équipes constituées pour ce faire. Pour ces seuls acteurs, le Think Tank soutenu par la Banque Africaine de Développement MFW4A ‘Make Finance Works for Africa’ a évalué à près de 500 milliards de dollars US la capacité financière dont, pour les seuls fonds de pensions, 35 milliards pourraient s’orienter les entreprises africaines via les fonds de capital investissement.

La condition essentielle pouvant permettre le déblocage de l’épargne institutionnelle africaine est de réviser le cadre réglementaire et institutionnel de ces institutions afin de rendre possibles ces investissements. Si le mouvement est largement entamé dans les pays anglophones, il est très insuffisant dans les Etats francophones.

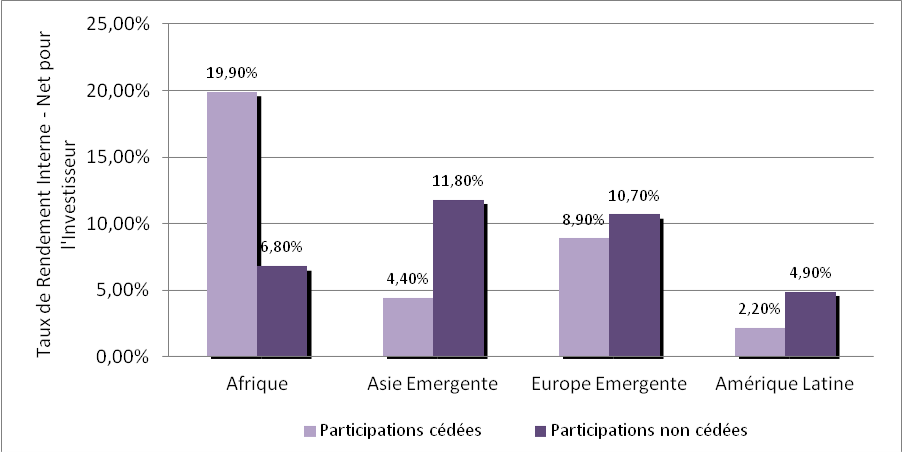

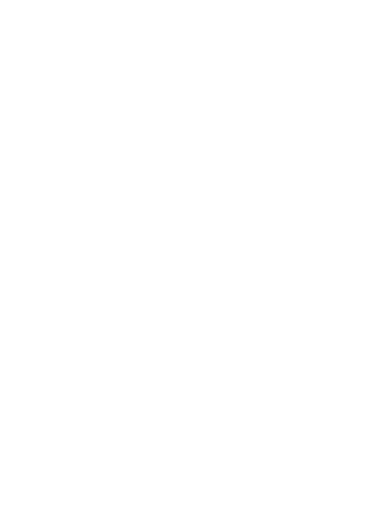

[caption id="attachment_2070" align="aligncenter" width="902"] Performance des fonds africains par rapport à ceux des autres marchés émergents - Données au 30 septembre 2014 (Source Cambridge Associates

Performance des fonds africains par rapport à ceux des autres marchés émergents - Données au 30 septembre 2014 (Source Cambridge Associates

Un cycle de collecte et d’investissements qui renoue avec les niveaux d’avant crise

Le capital investissement africain est apparu sur les écrans de radar internationaux en 2005 au moment de la revente par des fonds de l’opérateur téléphonique panafricain Celtel avec des niveaux de multiple de près de 5. Depuis, l’actualité, au sein de la communauté des initiés et désormais auprès du grand public, relate les succès de cette industrie qui atteint, après plus de dix années, un premier cycle de maturité.Les dix dernières années d’activité de ce secteur ont été marquées par une collecte importante de capitaux auprès d’investisseurs internationaux en vue de l’investissement en fonds propres dans un nombre croissant d’entreprises et de projets. Ainsi, les équipes de capital investissement africain ont levé entre 2008 et 2016 plus de 200 fonds pour un montant cumulé supérieur à 20 milliards de dollars US pour les investir dans près d’un millier d’entreprises.

Ces investissements masquent cependant des disparités fortes entre les méga-transactions bancaires, infrastructures et télécommunications, et les transactions de tailles plus modestes dans les secteurs liés aux biens de consommation courante et petites unités de transformation et de distribution.

[caption id="attachment_2068" align="aligncenter" width="945"]

Levées de capitaux et Investissements par les fonds d’investissement africains entre 2008 et 2016

Levées de capitaux et Investissements par les fonds d’investissement africains entre 2008 et 2016(Source EMPEA – Emerging Market Private Equity Association)

Une industrie créatrice d’emplois et d’impacts social et sociétal

Avec le niveau d’équipement le plus faible au monde et la croissance démographique la plus forte, l’Afrique fait face à un défi économique et social que l’on peut rapprocher de la situation qui prévalait en Europe à l’aube de la révolution industrielle. Par son soutien au secteur privé, le capital investissement africain permet la constitution des futurs champions économiques nationaux et régionaux qui vont favoriser d’une part la création d’emploi pour le plus grand nombre et, de l’autre, en termes d’impact social et sociétal l’émergence d’une classe moyenne. Les populations, capables de se projeter financièrement du fait de l’accession à un revenu régulier, peuvent en effet satisfaire les besoins principaux définis par la pyramide de Maslow et dynamiser l’ensemble des secteurs économiques d’épargne, d’investissement et de consommation. Cette industrie est aussi un catalyseur de saines pratiques économiques de gouvernance, et intégrant des prescriptions de responsabilité sociale et environnementale dans l’accompagnement qui est fait aux entreprises.Réorienter les capitaux vers les petites et moyennes entreprises de croissance

Le nombre et la taille des acteurs du capital investissement en Afrique ainsi que leurs transactions semblent indiquer une préférence pour les grandes entreprises déjà bien structurées. L’interrogation est aujourd’hui légitime de savoir si les nombreuses levées annoncées depuis l’année 2013 trouveront en Afrique des cibles d’investissement à la dimension du modèle actuel du capital investissement. L’industrie du capital investissement en Afrique et plus largement dans le monde bruisse de la notion de ‘dry powder’, terme utilisé pour mesurer la capacité de déploiement des nombreux capitaux qui recherchent des opportunités d’investissements rentables.Les levées de capitaux récentes ont permis d’investir sur l’actuelle période de dix ans, en y ajoutant les concours financiers complémentaires en fonds propres et en dettes, près de 40 milliards de dollars US. Le ticket moyen est de 28 millions de dollars US pour les investissements en dessous de la barre de 250 millions de dollars US et 886 millions pour les transactions au-delà de ce seuil. En 2014, 80 % des capitaux levés ont été le fait de quatre acteurs, ce qui, sur la base du modèle standard du capital-investissement, oriente les transactions vers les très grandes entreprises.

Avec un appétit de plus en plus marqué par les investisseurs internationaux pour les entreprises et projets africains, la prochaine étape du capital investissement du continent doit être celle de la définition et la mise en œuvre d’un modèle adapté qui permette l’orientation des capitaux vers les entreprises de plus petite taille.

Les dernières enquêtes effectuées auprès des investisseurs internationaux et africains par les associations professionnelles du capital investissement en Afrique (AVCA, African Private Equity and Venture Capital Association) et dans les pays émergents (EMPEA, Emerging Market Private Equity Association) confirment l’intérêt marqué pour le capital investissement en Afrique. Elles déplorent cependant le nombre insuffisant d’acteurs et de véhicules d’investissement permettant à la fois de répondre à leur contrainte d’investissement – emprise de l’investisseur sur la taille de fonds – et la capacité à atteindre ces opportunités constituées par les petites et moyennes entreprises notamment en Afrique de l’Ouest et de l’Est. Le cabinet de conseil en stratégie McKinsey complète ce constat. Dans une étude parue en février 2014, le cabinet anticipe un taux de croissance du capital investissement africain de 8 % par an jusqu’en 2018, soit la constitution d’une capacité d’investissement de 50 milliards de dollars US. L’étude confirme l’orientation des investissements vers les très grandes entreprises, évitant les entreprises de plus petites tailles à l’Ouest et à l’Est du continent, celles-là même qui expriment un besoin de capitaux et présentent les meilleures opportunités de rentabilité financière.

[caption id="attachment_2069" align="aligncenter" width="945"]

Bilan d’activité en nombre de transactions par le capital investissement africain entre 2007 et 2014

Bilan d’activité en nombre de transactions par le capital investissement africain entre 2007 et 2014(Source AVCA, EMPEA et EY)

Enrayer le risque de bulle du capital investissement africain

Les défis de la nouvelle étape de développement du capital investissement en Afrique sont :- la constitution d’équipes locales et gérant des fonds de plus petite taille – entre 50 et 100 millions de dollars US–,

- la constitution de fonds de fonds, véhicules intermédiaires, de taille suffisamment importante pour permettre l’orientation des capitaux internationaux vers ces fonds plus modestes,

- et enfin, les réformes réglementaires essentielles qui visent à orienter l’épargne institutionnelle vers les fonds d’investissement.

Tenant compte de la démographie du continent africain, de la taille de sa classe moyenne, du nombre d’entreprises pouvant recevoir l’accompagnement des fonds de capital investissement et de la taille du marché du capital investissement dans les autres régions émergentes, nous estimons un accroissement nécessaire du nombre des équipes de gestion de 200 à 1000, voire 1500 ,soit une multiplication par 5 à 7 du nombre actuel.

2. Développer une offre de fonds de fonds

Les fonds de fonds sont une réponse opérationnelle aux exigences de limite d’emprise des grands investisseurs institutionnels internationaux. Ils facilitent la transformation des offres de souscriptions élevées en investissements dans des petites et moyennes entreprises de croissance via les fonds d’investissement. Ces véhicules viennent compléter l’offre de financement des Institutions de Financement du Développement.

3. Mobiliser l’épargne institutionnelle locale vers les fonds de capital investissement

Un autre défi est celui de la mobilisation de l’épargne constituée au sein des fonds de pensions, compagnies d’assurances, groupes bancaires et nouveaux fonds souverains africains vers les nouvelles équipes constituées pour ce faire. Pour ces seuls acteurs, le Think Tank soutenu par la Banque Africaine de Développement MFW4A ‘Make Finance Works for Africa’ a évalué à près de 500 milliards de dollars US la capacité financière dont, pour les seuls fonds de pensions, 35 milliards pourraient s’orienter les entreprises africaines via les fonds de capital investissement.

La condition essentielle pouvant permettre le déblocage de l’épargne institutionnelle africaine est de réviser le cadre réglementaire et institutionnel de ces institutions afin de rendre possibles ces investissements. Si le mouvement est largement entamé dans les pays anglophones, il est très insuffisant dans les Etats francophones.

Des rentabilités financières plus attractives en Afrique qu’ailleurs

Face à ces défis du capital investissement africains, le secteur est soutenu par des opportunités de performances attrayantes. La maturité du secteur du capital investissement se traduit par l’intervention croissante d’acteurs dans le cycle complet de la profession, à savoir : levée de fonds, conduite des investissements et cessions des participations, qui vient confirmer le potentiel de performances financières significatives. Tiré par une décennie d’activité des fonds africains, une espérance de rendement net pour l’investisseur à un niveau de 20 % est une réalité de plus en plus vérifiable.[caption id="attachment_2070" align="aligncenter" width="902"]

Performance des fonds africains par rapport à ceux des autres marchés émergents - Données au 30 septembre 2014 (Source Cambridge Associates

Performance des fonds africains par rapport à ceux des autres marchés émergents - Données au 30 septembre 2014 (Source Cambridge Associates

Aucun commentaire

Vous devez être connecté pour laisser un commentaire. Connectez-vous.