Liste des articles

De manière simple et générale, l’IA recouvre l’ensemble de techniques informatiques s’appuyant sur des données afin d’expliquer, d’aider à la décision ou de prédire. Cela permet à la fois l’automatisation de tâches jusqu’alors réalisées par l’homme (ex : détection de fraudes) mais ouvre aussi le champ à de nouvelles applications (système de recommandation personnalisé). Les techniques d’IA ont donc vocation à reproduire des fonctions cognitives, nécessitant des capacités d’analyse et de décision, à partir de données massives (Big Data) et non nécessairement structurées. Parmi les techniques informatiques utilisées, algorithmes supervisés ou non supervisés, nous pouvons lister les principales : les systèmes experts, le Machine Learning (dont le Deep Learning et le Natural Langage Processing) et le Computer Vision/Machine Vision. Les systèmes experts d’abord, permettent de répondre à des questions, en fonction de règles préalablement spécifiées. Ensuite, le Machine Learning (ML) en général, permet d’apprendre par entrainement (prédiction par confrontation des prévisions avec les résultats réels). Le Deep Learning, sous-ensemble du ML, permet de s’affranchir de spécifications fonctionnelles ; il est notamment utilisé en reconnaissance d’images et grâce aux réseaux de neurones (dits profonds : « Deep » Learning), en calquant ses principes sur le fonctionnement de notre cerveau, non pas en traitant l’information avec des règles, mais par la pratique et la rétroaction. Le Natural Langage Processing (NLP), désigne un ensemble de techniques du ML pour analyser, manipuler et potentiellement générer du langage « humain » (synthèse d’articles de presse, analyses de textes, reconnaissance de langages, systèmes de traduction automatiques, …). Enfin, le troisième volet de techniques recouvertes par l’IA, l’interaction homme-machine (IHM), en utilisant de manière combinée les technologies précédentes, recouvre le développement de systèmes interactifs entre l’homme et la machine, dans le but d’effectuer une tâche de manière plus efficace. Les agents conversationnels et la réalité virtuelle/augmentée en sont des exemples.

Toutefois, une rapide revue littéraire en matière d’IA, et notamment pour le secteur financier, ramène souvent les techniques… au « RPA » (Robot Process Automation) ! Bien que les techniques de RPA ne constituent pas des techniques d’IA à proprement parler, la confusion est forte avec l’IA. Alors, pour rappel et pour bien distinguer la RPA de l’IA, les robots dits de Process Automation sont des logiciels qui permettent d’automatiser des processus stables basés sur des règles précises, alimentés de données structurées et digitales et traitant des opérations répétitives et à fort volume. Leur grand succès ces dernières années, notamment dans l’industrie financière, s’explique parce que ces robots logiciels ne nécessitent pas d’évolutions profondes du SI et peuvent être « pluggés » facilement dans les entreprises.

Le marché de l’IA (non spécifiquement pour le secteur financier) est quant à lui estimé à environ 90 Mds de dollars d’ici 20252.

De manière plus réelle et actuelle, voici quelques chiffres pour appréhender les enjeux de l’IA, tous secteurs confondus, en France3 :

Pour l’aide à la vente, les techniques « traditionnelles » de recommandations (scoring marketing) s’accompagnent aujourd’hui du recours à un conseiller augmenté, un agent conversationnel (type chatbot) ou un robot conseiller (dans le cas de la gestion de portefeuille). Ces cas d’applications utilisent l’IA pour :

Enfin, sur le plan de l’amélioration de la performance financière, l’activité bancaire ou assurantielle concernée est celle de la recommandation : qu’il s’agisse de trading algorithmique ou de credit scoring, ces cas sont en général éprouvés depuis quelques années, mais aussi en évolution avec les techniques de ML… D’abord, le credit scoring, autrefois basé sur des systèmes experts, repose aujourd’hui sur des algorithmes de ML. Ces algorithmes s’avèrent plus performants dans la sélection des risques, bien qu’ils soient souvent vus comme des « boîtes noires » ; un des enjeux est donc aujourd’hui d’expliquer le fonctionnement d’un point de vue Métier de ces algorithmes dits « black box ».

Ensuite, le cas du trading algorithmique est intéressant dans la mesure où l’on estime aujourd’hui qu’environ 90% du trading est réalisé de manière automatisée, mais que les algorithmes de trading ne sont pas ou peu augmentés (pas d’apprentissage automatique). Toutefois, de nombreux fonds s’intéressent à l’intégration du ML dans le trading, ce qui présente ici aussi des enjeux d’explicabilité, mais aussi de biais et donc de maitrise du risque.

De manière plus globale, l’aide au pricing (fixation du prix d’un produit financier ou aide à la souscription dans le domaine de l’assurance) ou l’aide à la couverture peuvent bénéficier des techniques de ML pour guider les traders, risk managers et souscripteurs dans leurs recommandations ou prises de décision.

Le premier enjeu, transverse à de nombreuses techniques et de cas d’application de l’IA, est celui de l’accès à la donnée et du contrôle de la qualité de ces données : en effet, les algorithmes utilisés nécessitent souvent une profondeur d’historique importante, rendant l’accès aux données difficile ou onéreux. L’utilisation de données externes peut être une alternative intéressante, mais soulève le problème d’interprétation pertinente de ces données (ex : interprétation des quantités de stocks d’une entreprise par images satellites : signe d’une surproduction ou d’une croissance des commandes récemment enregistrées par l’entreprise ?). Pour les domaines de KYC et de lutte contre la fraude notamment, la mise en commun de données (voire d’outils !) est aussi une piste de solution intéressante pour améliorer la connaissance des institutions financières et garantir la qualité et la sécurité des données exploitées.

L’explicabilité des modèles, notamment pour les modèles dits « boites noires » est un deuxième enjeu majeur, afin de garantir la qualité des algorithmes utilisés : interprétabilité des algorithmes (notamment de manière intelligible auprès de l’usager), auditabilité et transparence, absence de biais, robustesse des systèmes, maitrise des risques (pricing et hedging), …

L’explicabilité des modèles s’avère par ailleurs cruciale pour accompagner les organisations dans la transformation de leurs métiers, dernier enjeu qu’il convient d’évoquer. Car si l’IA a été abordée jusqu’à présent d’un point de vue technique, « le troisième hiver de l’IA pourrait être humain et social » (B. Braunschweig - Directeur du centre de recherche INRIA de Saclay). Ce dernier enjeu RH est si vaste qu’il pourrait constituer un article à part entière. Toutefois quelques questions peuvent d’ores et déjà être posées : quelle redéfinition des fonctions ? Quelle complémentarité avec l’IA ? Quels nouveaux modes de travail et modèles organisationnels associés ? Quel regard critique porter sur l’IA ?

Mots-clés : Intelligence Artificielle - Services financiers - Machine Learning - Transformation - Amélioration des processus

Principale source : Livre Blanc IA et Technologies Quantiques, FINANCE INNOVATION, 2019

1 Source : https://www.accenture.com/us-en/insight-ai-industry-growth

2 Source : Statista, Juin 2018

3 Source : Livre Blanc IA et Technologies Quantiques, FINANCE INNOVATION, 2019

Autres sources : https://siecledigital.fr/2016/12/22/machine-learning-deep-learning-ca-marche/ ; https://thefinancialbrand.com/72653/artificial-intelligence-trends-banking-industry/

Vue 36 fois

10 avril 2019

L’Intelligence Artificielle dans les services financiers : mythes, réalités et opportunités ?

Publié par

Francois Grimaud

| Fintech

L’Intelligence Artificielle, qu’est-ce que c’est ?

D’abord, il me semble sage de resituer et définir l’Intelligence Artificielle (IA). D’une part, pour éclairer la nébuleuse qui semble couvrir le concept d’IA aujourd’hui, suivant le même chemin que le Big Data il y a quelques années. D’autre part, pour démystifier les techniques sous-jacentes à l’IA, qui ne sont « que » des mathématiques avancées…De manière simple et générale, l’IA recouvre l’ensemble de techniques informatiques s’appuyant sur des données afin d’expliquer, d’aider à la décision ou de prédire. Cela permet à la fois l’automatisation de tâches jusqu’alors réalisées par l’homme (ex : détection de fraudes) mais ouvre aussi le champ à de nouvelles applications (système de recommandation personnalisé). Les techniques d’IA ont donc vocation à reproduire des fonctions cognitives, nécessitant des capacités d’analyse et de décision, à partir de données massives (Big Data) et non nécessairement structurées. Parmi les techniques informatiques utilisées, algorithmes supervisés ou non supervisés, nous pouvons lister les principales : les systèmes experts, le Machine Learning (dont le Deep Learning et le Natural Langage Processing) et le Computer Vision/Machine Vision. Les systèmes experts d’abord, permettent de répondre à des questions, en fonction de règles préalablement spécifiées. Ensuite, le Machine Learning (ML) en général, permet d’apprendre par entrainement (prédiction par confrontation des prévisions avec les résultats réels). Le Deep Learning, sous-ensemble du ML, permet de s’affranchir de spécifications fonctionnelles ; il est notamment utilisé en reconnaissance d’images et grâce aux réseaux de neurones (dits profonds : « Deep » Learning), en calquant ses principes sur le fonctionnement de notre cerveau, non pas en traitant l’information avec des règles, mais par la pratique et la rétroaction. Le Natural Langage Processing (NLP), désigne un ensemble de techniques du ML pour analyser, manipuler et potentiellement générer du langage « humain » (synthèse d’articles de presse, analyses de textes, reconnaissance de langages, systèmes de traduction automatiques, …). Enfin, le troisième volet de techniques recouvertes par l’IA, l’interaction homme-machine (IHM), en utilisant de manière combinée les technologies précédentes, recouvre le développement de systèmes interactifs entre l’homme et la machine, dans le but d’effectuer une tâche de manière plus efficace. Les agents conversationnels et la réalité virtuelle/augmentée en sont des exemples.

Toutefois, une rapide revue littéraire en matière d’IA, et notamment pour le secteur financier, ramène souvent les techniques… au « RPA » (Robot Process Automation) ! Bien que les techniques de RPA ne constituent pas des techniques d’IA à proprement parler, la confusion est forte avec l’IA. Alors, pour rappel et pour bien distinguer la RPA de l’IA, les robots dits de Process Automation sont des logiciels qui permettent d’automatiser des processus stables basés sur des règles précises, alimentés de données structurées et digitales et traitant des opérations répétitives et à fort volume. Leur grand succès ces dernières années, notamment dans l’industrie financière, s’explique parce que ces robots logiciels ne nécessitent pas d’évolutions profondes du SI et peuvent être « pluggés » facilement dans les entreprises.

Quelques chiffres sur le marché de l’IA

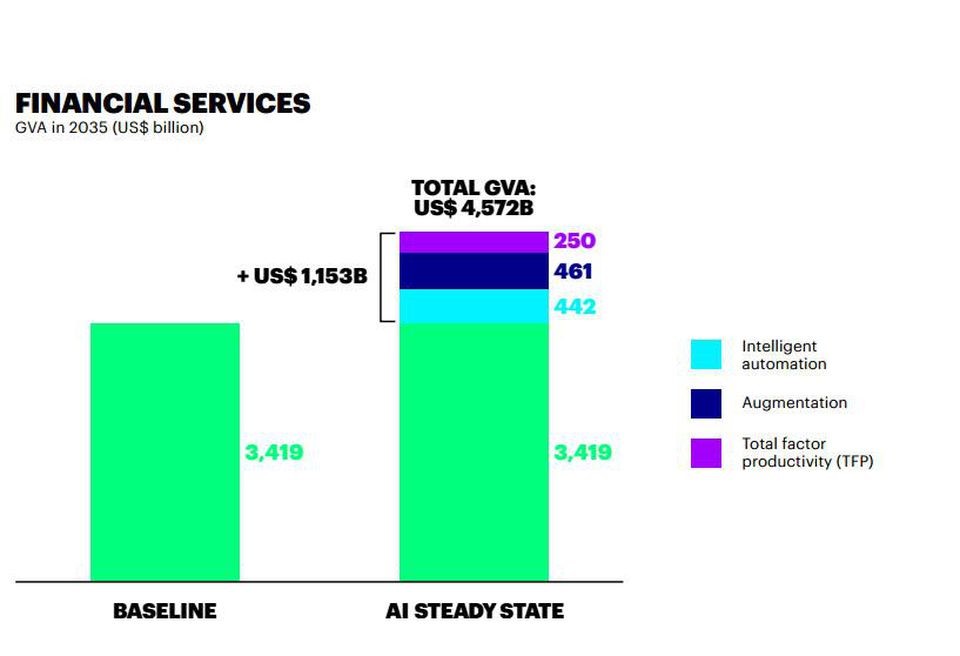

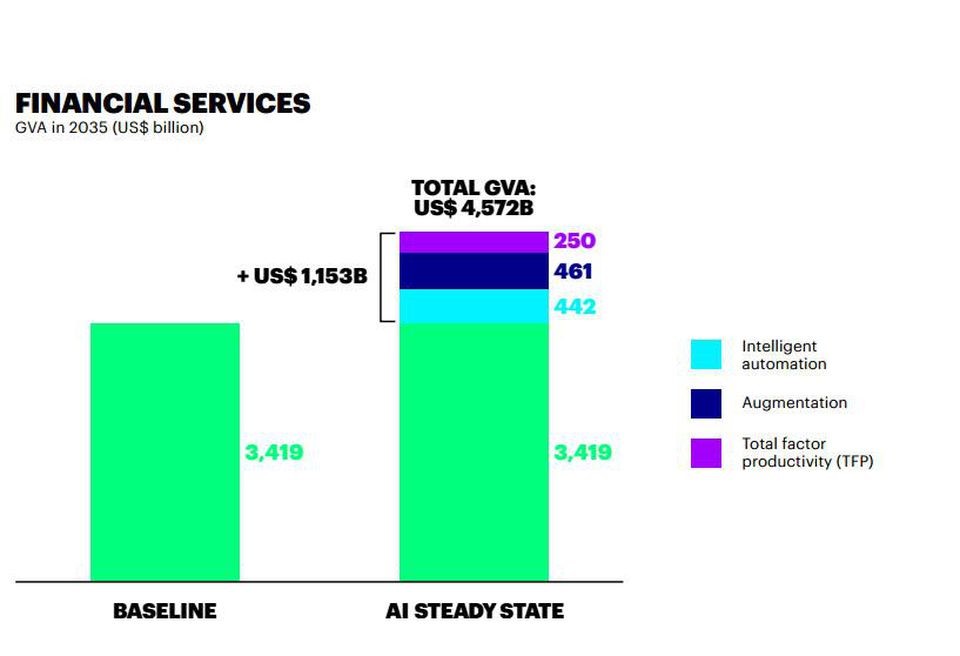

Commençons par les chiffres du futur, quitte à rêver un peu... « Artificial Intelligence and The Banking Industry’s $1 Trillion Opportunity », titre un article de Financial Brand (mai 2018), détaillant les gains en Front Office (490 Mds$), Middle Office (350 Mds$) et Back Office (200Mds$), permis par l’IA. L’article cite des prévisions alignées avec celle de Bain & Co. et Accenture (1,1 Trillion$ et 1,2 Trillion$ respectivement). Plutôt que des gains absolus, il est intéressant de souligner le gain de productivité (+~30%), au regard de la taille estimée des Gross Value Assets, comme le détaillent les prévisions d’Accenture1 ci-dessous :

Le marché de l’IA (non spécifiquement pour le secteur financier) est quant à lui estimé à environ 90 Mds de dollars d’ici 20252.

De manière plus réelle et actuelle, voici quelques chiffres pour appréhender les enjeux de l’IA, tous secteurs confondus, en France3 :

- Un marché français de l’IA affichant une croissance très forte (~80% entre T2 2016 et T2 2017)

- Environ 300 start-ups en France ayant levé 278 M€ en 2017

- Un montant d’investissement de 1,5 milliard d’euros, annoncé par le gouvernement français sur la période 2018–2022

Quelques cas d’applications de l’Intelligence Artificielle dans les services financiers

Pour faire simple et schématique, je classerai les cas d’applications de l’IA en trois grandes catégories : l’aide à la vente, l’amélioration des processus et l’optimisation de la performance financière.Pour l’aide à la vente, les techniques « traditionnelles » de recommandations (scoring marketing) s’accompagnent aujourd’hui du recours à un conseiller augmenté, un agent conversationnel (type chatbot) ou un robot conseiller (dans le cas de la gestion de portefeuille). Ces cas d’applications utilisent l’IA pour :

- Améliorer la recommandation client, par des scores produit (recommandation d’un produit spécifique à un client donné) ou des scores clients (ciblage marketing)

- Améliorer la relation client, en permettant de comprendre des situations plus complexes (assimilation de plus de variables/connaissance sur le client et donc personnalisation du discours au client concerné), voire solliciter le client par l’IA, pour collecter des données clients, ainsi que leur évaluation des services proposés (ex : Mieuxplacer.com – recommandation automatisée de type Conseiller en Gestion de Patrimoine)

- Augmenter le collaborateur, dans ses tâches au quotidien, sa prise de décision (et éventuellement son parcours de formation - coach virtuel)

- Proposer davantage de selfcare aux clients, pour externaliser les opérations « simples » vers ceux-ci.

Enfin, sur le plan de l’amélioration de la performance financière, l’activité bancaire ou assurantielle concernée est celle de la recommandation : qu’il s’agisse de trading algorithmique ou de credit scoring, ces cas sont en général éprouvés depuis quelques années, mais aussi en évolution avec les techniques de ML… D’abord, le credit scoring, autrefois basé sur des systèmes experts, repose aujourd’hui sur des algorithmes de ML. Ces algorithmes s’avèrent plus performants dans la sélection des risques, bien qu’ils soient souvent vus comme des « boîtes noires » ; un des enjeux est donc aujourd’hui d’expliquer le fonctionnement d’un point de vue Métier de ces algorithmes dits « black box ».

Ensuite, le cas du trading algorithmique est intéressant dans la mesure où l’on estime aujourd’hui qu’environ 90% du trading est réalisé de manière automatisée, mais que les algorithmes de trading ne sont pas ou peu augmentés (pas d’apprentissage automatique). Toutefois, de nombreux fonds s’intéressent à l’intégration du ML dans le trading, ce qui présente ici aussi des enjeux d’explicabilité, mais aussi de biais et donc de maitrise du risque.

De manière plus globale, l’aide au pricing (fixation du prix d’un produit financier ou aide à la souscription dans le domaine de l’assurance) ou l’aide à la couverture peuvent bénéficier des techniques de ML pour guider les traders, risk managers et souscripteurs dans leurs recommandations ou prises de décision.

Quels principaux enjeux pour l’Intelligence Artificielle dans les services financiers ?

Si chaque application a ses enjeux spécifiques, quelques grands enjeux peuvent être dégagés : le recours à la donnée (et sa qualité), l’explicabilité des modèles utilisés et l’adaptation nécessaire qui en découle pour les institutions financières.Le premier enjeu, transverse à de nombreuses techniques et de cas d’application de l’IA, est celui de l’accès à la donnée et du contrôle de la qualité de ces données : en effet, les algorithmes utilisés nécessitent souvent une profondeur d’historique importante, rendant l’accès aux données difficile ou onéreux. L’utilisation de données externes peut être une alternative intéressante, mais soulève le problème d’interprétation pertinente de ces données (ex : interprétation des quantités de stocks d’une entreprise par images satellites : signe d’une surproduction ou d’une croissance des commandes récemment enregistrées par l’entreprise ?). Pour les domaines de KYC et de lutte contre la fraude notamment, la mise en commun de données (voire d’outils !) est aussi une piste de solution intéressante pour améliorer la connaissance des institutions financières et garantir la qualité et la sécurité des données exploitées.

L’explicabilité des modèles, notamment pour les modèles dits « boites noires » est un deuxième enjeu majeur, afin de garantir la qualité des algorithmes utilisés : interprétabilité des algorithmes (notamment de manière intelligible auprès de l’usager), auditabilité et transparence, absence de biais, robustesse des systèmes, maitrise des risques (pricing et hedging), …

L’explicabilité des modèles s’avère par ailleurs cruciale pour accompagner les organisations dans la transformation de leurs métiers, dernier enjeu qu’il convient d’évoquer. Car si l’IA a été abordée jusqu’à présent d’un point de vue technique, « le troisième hiver de l’IA pourrait être humain et social » (B. Braunschweig - Directeur du centre de recherche INRIA de Saclay). Ce dernier enjeu RH est si vaste qu’il pourrait constituer un article à part entière. Toutefois quelques questions peuvent d’ores et déjà être posées : quelle redéfinition des fonctions ? Quelle complémentarité avec l’IA ? Quels nouveaux modes de travail et modèles organisationnels associés ? Quel regard critique porter sur l’IA ?

* * *

L’IA constitue donc une opportunité indéniable pour les entreprises du secteur financier. Le champ d’application est large et couvre à la fois le développement de l’offre et des ventes, la relation client, l’amélioration de coûts ou des process et l’optimisation de la performance financière, en tant qu’activité intrinsèque aux banques et aux assurances. Les principaux enjeux posés par l’IA ne sont pas spécifiques au secteur financier. Pourtant, l’accès à la donnée, la maîtrise de sa qualité, l’explicabilité des modèles et enfin l’accompagnement des organisations dans la transformation liée à l’IA émergent au premier chef des cas d’application de l’IA dans les services financiers.Mots-clés : Intelligence Artificielle - Services financiers - Machine Learning - Transformation - Amélioration des processus

Principale source : Livre Blanc IA et Technologies Quantiques, FINANCE INNOVATION, 2019

1 Source : https://www.accenture.com/us-en/insight-ai-industry-growth

2 Source : Statista, Juin 2018

3 Source : Livre Blanc IA et Technologies Quantiques, FINANCE INNOVATION, 2019

Autres sources : https://siecledigital.fr/2016/12/22/machine-learning-deep-learning-ca-marche/ ; https://thefinancialbrand.com/72653/artificial-intelligence-trends-banking-industry/

Aucun commentaire

Vous devez être connecté pour laisser un commentaire. Connectez-vous.